5 Gründe für ein starkes Healthcare-Jahr 2026

Was das Momentum stützt, zeigt sich in fünf zentralen Entwicklungen:

1. Politik schafft Klarheit – Kapital kehrt zurück

Die Preisvereinbarung zwischen der US-Regierung und Pfizer Ende September sowie die anschliessenden Deals mit Eli Lilly und Novo Nordisk im November haben einen klaren Wendepunkt markiert. Erstmals entsteht ein kalkulierbares Framework für Preisbildung und Erstattung, das Unsicherheit reduziert und Planbarkeit erhöht.

Die Investoren haben darauf schnell reagiert: Healthcare zählt im 4. Quartal zu den stärksten globalen Aktienmärkten (+9%), Biopharma übertraf den Gesamtmarkt um rund 14 Prozentpunkte und weltweit flossen allein in den letzten drei Monaten rund USD 8 Mrd. in Healthcare-ETFs. Institutionelle und Generalisten-Investoren kehren zurück.

2. Re-Rating hat begonnen – mit weiterem Aufholpotenzial

Die Bewertungen im Gesundheitssektor bewegen sich zurück in Richtung des langfristigen Durchschnitts, aber noch besteht ein Bewertungsabschlag von rund 13% gegenüber globalen Aktien. Die Aussichten sind vielversprechend: Für Biopharma und Life-Science-Tools wird ein durchschnittliches Gewinnwachstum von rund 15% p.a. für 2024–2027 erwartet, mehr als doppelt so hoch wie der langfristige Trend von rund 7% pro Jahr.

3. Biopharma mit starken Wachstumstreibern und hoher M&A-Kapazität

2026 wird Biopharma durch mehrere strukturprägende Trends getragen: Neue Wirkstoffklassen in der Onkologie, Fortschritte bei Adipositas- und Diabetesbehandlungen sowie Innovationen in kardiovaskulären Therapien schaffen zusätzliche Marktvolumina. Gleichzeitig steigt die Nachfrage im Bioprocessing, getrieben durch Onshoring-Effekte und neue Produktionsplattformen. Die Branche verfügt zudem über mehr als USD 180 Mrd. an verfügbarer M&A-Power, um Umsatzeinbussen aufgrund von Patentabläufen abzufedern und strategische Pipeline-Lücken zu schliessen.

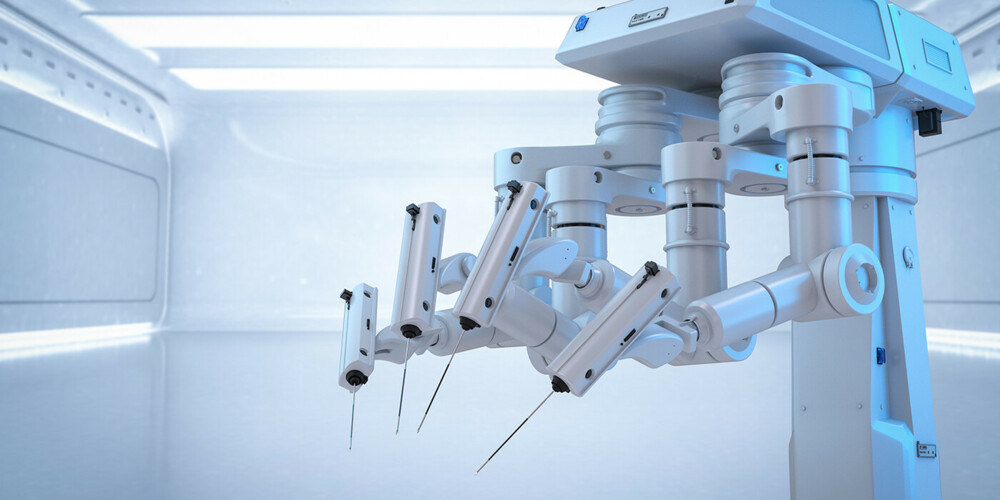

4. Von Glukosesensoren bis Pulsfeldablation – Medizintechnik wächst stark

Medtech bleibt ein wesentlicher Wachstumstreiber, getragen durch starke Nachfrage in etablierten Segmenten und die Entstehung neuer Milliardenmärkte. Robotergestützte Chirurgie, Glukosesensoren und strukturelle Herzeingriffe wachsen weiterhin zweistellig: Wir erwarten, dass der adressierbare Markt für kontinuierliche Glukoseüberwachung von rund USD 11.7 Mrd. im Jahr 2024 auf über USD 21 Mrd. bis 2029 ansteigen wird. Gleichzeitig dringen neue Technologien wie die Pulsfeldablation rasch in die klinische Versorgung vor, und KI-gestützte Smartglasses gewinnen an Bedeutung – bei EssilorLuxottica hat sich das organische Umsatzwachstum im Jahresverlauf durch diese Kategorie mehr als verdoppelt. Bewertungsseitig bleibt das Segment attraktiv: Grosskapitalisierte Medizintechnikunternehmen handeln aktuell bei rund 18.3x und damit etwa 18% unter dem S&P 500.

5. Emerging Markets gewinnen an Innovationskraft und Marktgewicht

Schwellenländer entwickeln sich zunehmend zu eigenständigen Innovationszentren. China vollzieht den Übergang vom reinen Out-Licensing-Partner zum globalen Pharmaakteur: Unternehmen bringen vermehrt First-in-Class-Therapien in Eigenregie hervor, darunter bispezifische Antikörper für Onkologieindikationen oder neuartige ADC-Plattformen (Antikörper-Wirkstoff-Konjugat). Indien wiederum profitiert von einer stark wachsenden Mittelschicht und massiven Investitionen in die Gesundheitsinfrastruktur. Der inländische Markt für chronische Erkrankungen wächst dynamisch, private Kliniknetzwerke expandieren weiter und Specialty-Pharma gewinnt an Bedeutung. Damit entsteht ein Ökosystem, in dem Schwellenländer nicht mehr nur Produktion und Kostenstruktur prägen, sondern zunehmend hochwertige Spezialarzneimittel und globale Therapieplattformen entwickeln.

Fazit

Der Gesundheitssektor geht mit starken strukturellen Wachstumstreibern und zunehmender Gewinnvisibilität in das Jahr 2026. Innovation bleibt dabei der zentrale Motor – getragen von gut gefüllten Pipelines, neuen Therapieplattformen und technologischen Lösungen.

Die Unterschiede der Aktienkursentwicklung innerhalb des Sektors – gemessen am MSCI World Healthcare Index – sind gross: Im 1. Halbjahr 2025 lag die Spannweite zwischen der Top- und Flop-Aktie bei +72% bis –38%. Dieses Muster verdeutlicht eine klare Segmentierung des Marktes: ein attraktives Umfeld, in dem aktives Management durch gezielte Titelselektion klaren Mehrwert erzielen kann.

Nach einer Phase des Abwartens steht Healthcare nun wieder dort, wo der Sektor historisch regelmässig Wert geschaffen hat – bei Innovation, Wachstum und operativer Visibilität.